关于企业

【50ETF期权周报】国海良时50ETF股票期权周报(2018-07-16)

现货行情大幅反弹 隐含波动小幅下降

——上证50ETF期权周报(20180716)

一、一周市场回顾

(一)现货市场

上周,A股两市开始反弹。截止上周五,上证综指收于2831.18点,上涨83.96点,涨幅为3.06%,深证成指收于9326.97点,上涨415.63点,涨幅为4.66%。

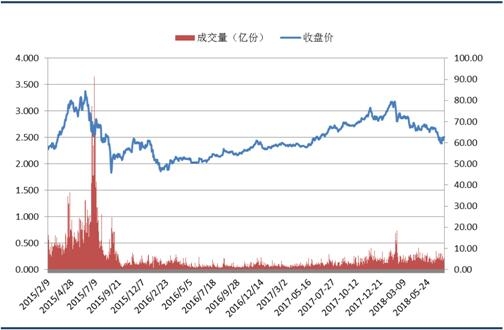

上周,50ETF现货大幅反弹。截止上周五,上证50ETF收于2.509,上涨0.084,涨幅为3.46%。日均成交量为4.81亿份,较前一周下降24.7%。

图1:上证50ETF收盘价及成交量历史走势图

(二)期权市场

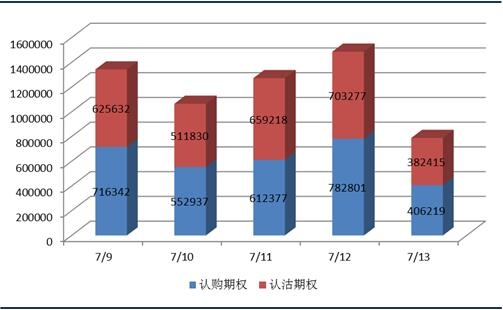

上周,50ETF期权总成交量为5164414张,日均成交量为1032883张,较前一周下降8.9%。其中认购期权成交量2664457张,认沽期权成交量2499957张。单日最高成交量1486078张(7月12日)。

图2:上证50ETF期权一周成交量统计图

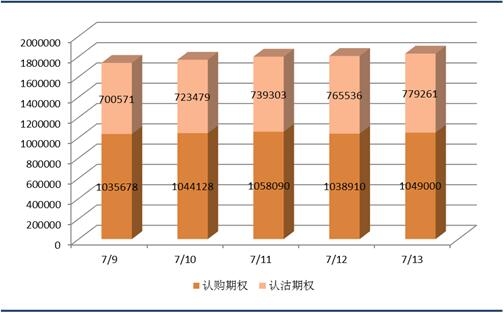

截止上周五,50ETF期权总持仓量为1828261张,其中认购期权持仓量为1049000张,认沽期权持仓量为779261张。

图3:上证50ETF期权一周持仓量统计图

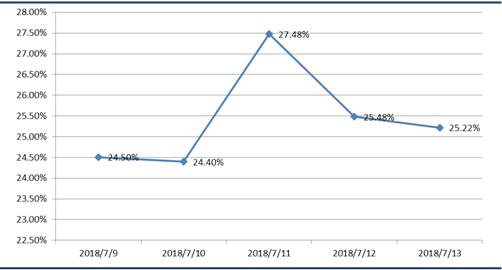

上周,50ETF期权日成交量PCR(Put-Call Ratio即认沽期权成交量比认购期权成交量)周中继续在高位波动,整体水平与前一周基本一致。

图4:上证50ETF期权一周日成交量PCR走势图

二、波动率分析

(一)综合隐含波动率

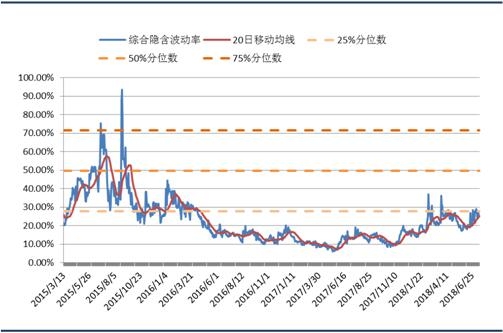

上周,上证50ETF期权的综合隐含波动率于周中先升后降,整体较上周有明显的下降。截止至上周五,综合隐含波动率高于其20日移动均线。

图5:上证50ETF期权综合隐含波动率一周走势图

数据来源:WIND

图6:上证50ETF期权综合隐含波动率历史走势图

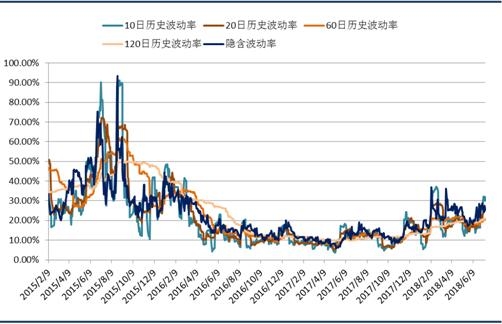

从上证50ETF现货四个周期(10日、20日、60日及120日)的历史波动率与综合隐含波动率的走势来看,截止上周五,综合隐含波动率高于60日、120日历史波动率,低于10日、20日历史波动率。

图7:上证50ETF历史波动率与综合隐含波动率历史走势图

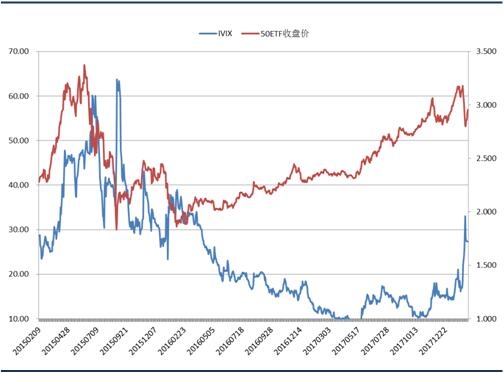

(二)iVX指数

由于春节之后上交所停止更新iVX指数,本报也停止更新。

中国波指(iVX指数)是由上海证券交易所发布,用于衡量上证50ETF未来30日的预期波动。

图8:iVX指数走势图

三、操作建议

(一)本周策略建议

上周,上证50ETF期权的综合隐含波动率于周中先升后降,整体较上周有明显的下降。截止至上周五,综合隐含波动率高于其20日移动均线。从上证50ETF现货四个周期(10日、20日、60日及120日)的历史波动率与综合隐含波动率的走势来看,截止上周五,综合隐含波动率高于60日、120日历史波动率,低于10日、20日历史波动率。

上周, 50ETF现货在经历了连续数周的下跌后开始反弹,其成交量较前一周有明显下降。上周,日成交量PCR周中仍持续在高位波动,整体水平与前一周基本一致,高于长期均值水平。反映出尽管市场在上周出现一定程度的反弹,多数投资者对后市不看好的态度仍未改变。同时,上周隐含波动率整体水平较前一周有明显的回落。从近期波动率的趋势以及行情的走势来看,隐含波动率有较大的可能性维持在25%上下,建议该阶段投资者采取市场中性的保守型策略。

基于上述分析,投资者可考虑卖出宽跨式组合,即同时卖出当月的虚值认购期权和虚值认沽期权,在构建此组合时,可尽量使组合Delta接近0,以避免标的价格的大幅变化对策略的不利影响,同时可赚取期权时间价值。

以上周五收盘行情为例,组合为卖出7月行权价2.70的认购期权,同时卖出7月行权价2.30的认沽期权,这个卖出宽跨式组合的策略Delta为-0.0186,Gamma为-0.9263,Vega为-0.0004,Theta为0.1248。

截止上周五,行权价2.30的7月认沽期权收盘价为31元/手,卖出1手该合约需缴纳保证金约1640元。行权价2.70的7月认购期权收盘价为24元/手,卖出1手该合约需缴纳保证金约1780元。假设投资者构建1手上述宽跨式组合,持仓水平为50%。在假定隐含波动率及标的资产价格保持不变的前提下,该策略每日可赚取时间价值约3.42元/手,每周可赚取时间价值约23.93元/手。理论上,该策略周收益率为0.35%,年化收益率达18.20%。

(二)风险提示

若出现单边行情,投资者需时刻留意策略头寸的盈亏情况,并及时止损。

联系方式:

姓 名:吴鎏承

电子邮箱:wulc@ghlsqh.com.cn

地 址:上海市浦东新区浦东大道138号永华大厦6楼EF室

【免责声明】

本报告所列的所有信息均来源于已公开的资料。尽管我公司相信资料来源是可靠的,但我公司不对这些信息的准确性、完整性做任何保证。

本报告中所列的信息和所表达的意见与建议仅供参考,投资者据此入市交易产生的结果与我公司和作者无关,我公司不承担任何形式的损失。

本报告版权为我公司所有,未经我公司书面许可,不得以任何形式翻版、复制发布。如引用请遵循原文本意,并注明出处为“国海良时期货有限公司”。

https://www.ghlsqh.com.cn/f/22766/50ETF股票期权周报(2018-07-16).pdf

- 上一条:交易日历20180716 2018-07-13

- 下一条:【天天策略】--螺纹核心是需求的增量不及供。。。 2018-07-16