关于企业

【50ETF期权周报】国海良时50ETF股票期权周报(2018-08-20)

现货行情大幅下跌 隐含波动小幅震荡

——上证50ETF期权周报(20180820)

一、一周市场回顾

(一)现货市场

上周,A股两市大幅下跌。截止上周五,上证综指收于2668.97点,下跌126.34点,跌幅为4.52%,深证成指收于8357.04点,下跌456.45点,跌幅为5.18%。

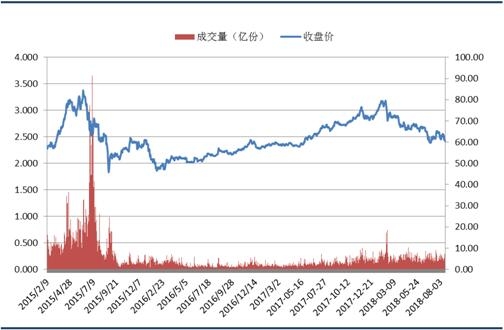

上周,50ETF现货大幅下跌。截止上周五,上证50ETF收于2.420,下跌0.131,跌幅为5.14%。日均成交量为5.58亿份,较前一周下降3.2%。

图1:上证50ETF收盘价及成交量历史走势图

(二)期权市场

上周,50ETF期权总成交量为9442195张,日均成交量为1888439张,较前一周上升26.8%。其中认购期权成交量4794184张,认沽期权成交量4648011张。单日最高成交量2324779张(8月16日)。

图2:上证50ETF期权一周成交量统计图

截止上周五,50ETF期权总持仓量为2002738张,其中认购期权持仓量为1243070张,认沽期权持仓量为759668张。

图3:上证50ETF期权一周持仓量统计图

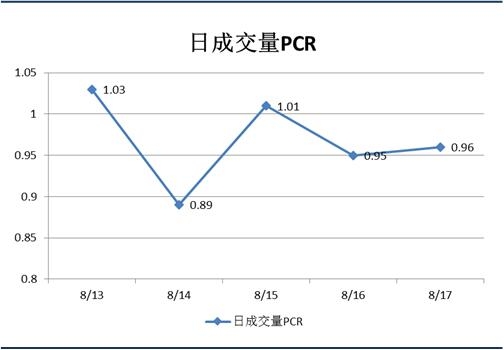

图4:上证50ETF期权一周日成交量PCR走势图

二、波动率分析

(一)综合隐含波动率

上周,上证50ETF期权的综合隐含波动率于周中小幅震荡。截止至上周五,综合隐含波动率略高于其20日移动均线。

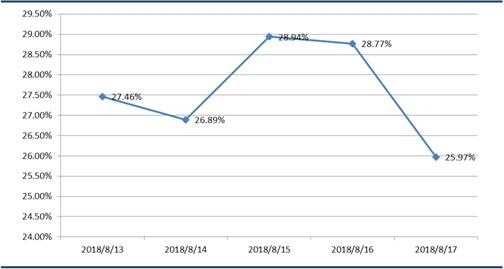

图5:上证50ETF期权综合隐含波动率一周走势图

数据来源:WIND

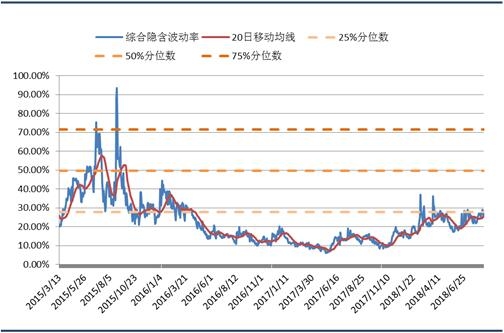

图6:上证50ETF期权综合隐含波动率历史走势图

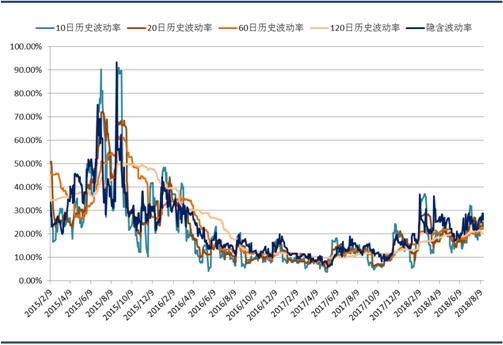

从上证50ETF现货四个周期(10日、20日、60日及120日)的历史波动率与综合隐含波动率的走势来看,截止上周五,综合隐含波动率高于20日、60日、120日历史波动率,低于10日历史波动率。

图7:上证50ETF历史波动率与综合隐含波动率历史走势图

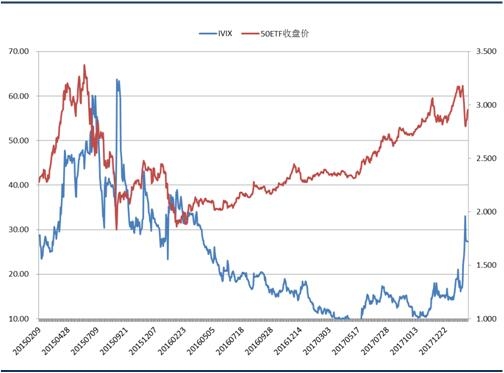

(二)iVX指数

由于春节之后上交所停止更新iVX指数,本报也停止更新。

中国波指(iVX指数)是由上海证券交易所发布,用于衡量上证50ETF未来30日的预期波动。

图8:iVX指数走势图

三、操作建议

(一)本周策略建议

上周,上证50ETF期权的综合隐含波动率于周中小幅震荡。截止至上周五,综合隐含波动率略高于其20日移动均线。从上证50ETF现货四个周期(10日、20日、60日及120日)的历史波动率与综合隐含波动率的走势来看,截止上周五,综合隐含波动率高于20日、60日、120日历史波动率,低于10日历史波动率。

上周,50ETF现货行情大幅下跌,其成交量较前一周略有下降。上周,日成交量PCR周中小幅波动,其整体水平较前一周有明显上升,高于长期均值水平。反映出上周市场的大幅下跌使投资者的对后市的态度逐步由中性转向悲观。同时,上周隐含波动率在周中小幅震荡,其整体水平较前一周相差不大,未出现极端值。从近期隐含波动率、历史波动率的趋势以及行情的走势来看,近期未来隐含波动率继续维持小幅震荡的可能性较大。

基于上述分析,投资者可考虑卖出宽跨式组合,即同时卖出当月的虚值认购期权和虚值认沽期权,在构建此组合时,可尽量使组合Delta接近0,以避免标的价格的大幅变化对策略的不利影响,同时可赚取期权时间价值。

以上周五收盘行情为例,组合为卖出8月行权价2.60的认购期权,同时卖出8月行权价2.25的认沽期权,这个卖出宽跨式组合的策略Delta为-0.0009,Gamma为-0.2776,Vega为-0.0001,Theta为0.0406。

截止上周五,行权价2.25的8月认沽期权收盘价为8元/手,卖出1手该合约需缴纳保证金约1580元。行权价2.60的8月认购期权收盘价为10元/手,卖出1手该合约需缴纳保证金约1700元。假设投资者构建1手上述宽跨式组合,持仓水平为50%。在假定隐含波动率及标的资产价格保持不变的前提下,该策略每日可赚取时间价值约1.11元/手,每周可赚取时间价值约7.79元/手。理论上,该策略周收益率为0.12%,年化收益率达6.17%。

(二)风险提示

若出现单边行情,投资者需时刻留意策略头寸的盈亏情况,并及时止损。

联系方式:

姓 名:吴鎏承

电子邮箱:wulc@ghlsqh.com.cn

地 址:上海市浦东新区浦东大道138号永华大厦6楼EF室

【免责声明】

本报告所列的所有信息均来源于已公开的资料。尽管我公司相信资料来源是可靠的,但我公司不对这些信息的准确性、完整性做任何保证。

本报告中所列的信息和所表达的意见与建议仅供参考,投资者据此入市交易产生的结果与我公司和作者无关,我公司不承担任何形式的损失。

本报告版权为我公司所有,未经我公司书面许可,不得以任何形式翻版、复制发布。如引用请遵循原文本意,并注明出处为“国海良时期货有限公司”。

https://www.ghlsqh.com.cn/f/23198/50ETF股票期权周报(2018-08-20).pdf

- 上一条:【波段策略】--看一看等一等新机会 2018-08-20

- 下一条:【场外期权】2018年8月20日最新报价 2018-08-20