关于企业

【50ETF期权月报】国海良时50ETF股票期权月报(2018年9月)

现货行情大幅反弹 隐含波动先降后升

——上证50ETF期权月报(2018年9月)

一、当月市场回顾

(一)现货市场

2018年9月,A股两市涨跌不一。截止9月28日,上证综指收于2821.35点,上涨96.10点,月涨幅为3.53%,深证成指收于8401.09点,下跌64.38点,月跌幅为0.76%。

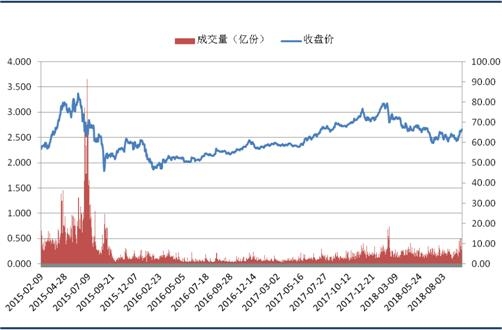

截止9月28日,上证50ETF收于2.659,上涨0.138,月涨幅为5.47%。日均成交量6.95亿份,较8月份上升30.9%。

图1:上证50ETF收盘价及成交量历史走势图

(二)期权市场

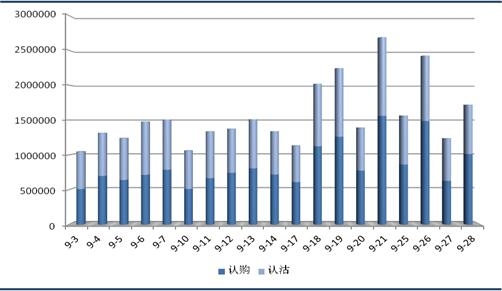

2018年9月,50ETF期权日均成交量为1559663张,较8月份上升3.3%,其中认购期权日均成交848091张,认沽期权日均成交711573张。单日最高成交量2688172张,最低成交量1046642张。

图2:上证50ETF期权当月日成交量统计图(2018年9月)

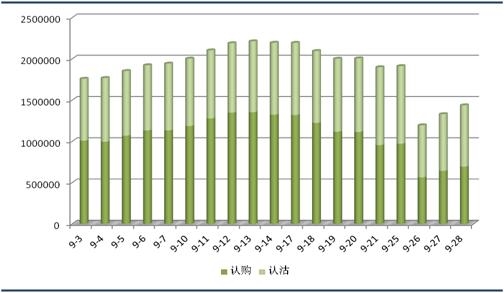

2018年9月,50ETF期权持仓量整体略高于8月(9月26日,因9月合约到期导致持仓量周期性下降)。截止9月28日,50ETF期权总持仓量为1436217张,其中认购期权持仓量为692779张,认沽期权持仓量为743438张。日均持仓量为1894681张。

图3:上证50ETF期权当月持仓量统计图(2018年9月)

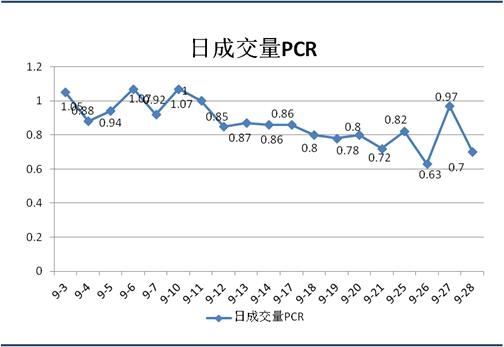

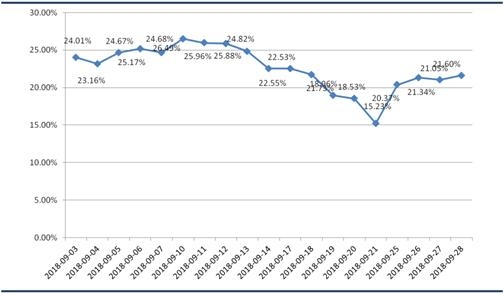

2018年9月,50ETF期权日成交量PCR(Put-Call Ratio即认沽期权成交量比认购期权成交量)月中小幅下降,整体水平低于8月。当月19个交易日中,PCR高于或等于1.00的交易日为4个交易日,低于或等于0.8的为6个交易日。

图4:上证50ETF期权当月日成交量PCR走势图(2018年9月)

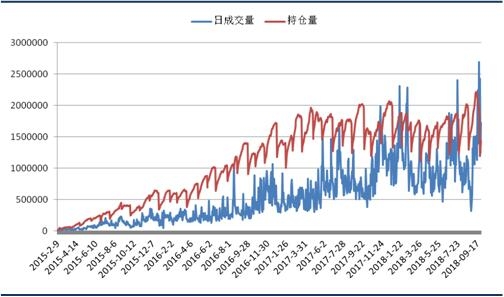

自2015年2月9日50ETF期权上市以来,日成交量及持仓量仍为上升趋势。

图5:上证50ETF期权日成交量及持仓量历史走势图(自2015年2月9日)

二、波动率分析

(一)综合隐含波动率

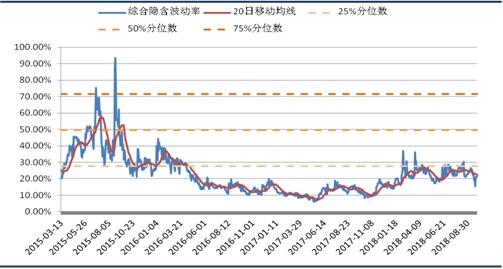

2018年9月,上证50ETF期权的综合隐含波动率在月中先降后升。当月综合隐含波动率最高为26.49%,最低为15.23%。

图6:上证50ETF期权综合隐含波动率当月走势图

截止9月28日,综合隐含波动率为21.60%,低于其20日移动平均线。由于上月行情在月中逐步回升,隐含波动率随之下降。

图7:上证50ETF期权综合隐含波动率历史走势图

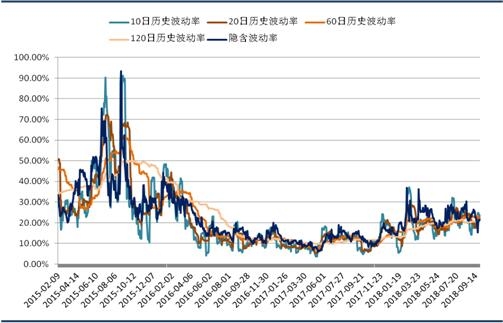

从上证50ETF现货四个周期(10日、20日、60日及120日)的历史波动率与综合隐含波动率的走势来看,截止9月28日,综合隐含波动率低于10日、20日、60日历史波动率,高于120日历史波动率。

图8:上证50ETF历史波动率与综合隐含波动率历史走势图

(二)iVIX指数

由于上交所在春节之后暂停更新iVX指数,本报也将暂停更新。

中国波指(iVX指数)是由上海证券交易所发布,用于衡量上证50ETF未来30日的预期波动。

图9:iVX指数走势图

三、操作建议

(一)本月策略建议

2018年9月,上证50ETF期权的综合隐含波动率在月中先降后升。当月综合隐含波动率最高为26.49%,最低为15.23%。截止9月28日,综合隐含波动率为21.60%,低于其20日移动平均线。由于上月行情在月中逐步回升,隐含波动率随之下降。从上证50ETF现货四个周期(10日、20日、60日及120日)的历史波动率与综合隐含波动率的走势来看,截止9月28日,综合隐含波动率低于10日、20日、60日历史波动率,高于120日历史波动率。

上月,50ETF现货行情大幅回升,其成交量较前一个月上升30.9%。上月,日成交量PCR月中在波动中小幅下降,其整体水平略低于前一周,接近长期均值水平,反映出近期市场的回暖给投资者建立了足够的信心,多数投资者对后市态度由看衰转为中性。近期,隐含波动率在经历了一周的大幅下降后有一定的反弹,但仍低于月均值水平。从近期隐含波动率、历史波动率的趋势以及行情的走势来看,近期未来隐含波动率小幅震荡或在震荡中上行的可能性较大。

基于上述分析,投资者可考虑卖出宽跨式组合,即同时卖出当月的虚值认购期权和虚值认沽期权,在构建此组合时,可尽量使组合Delta接近0,以避免标的价格的大幅变化对策略的不利影响,同时可赚取期权时间价值。

以9月28日收盘行情为例,合为卖出10月行权价2.85的认购期权,同时卖出10月行权价2.45的认沽期权,这个卖出宽跨式组合的策略Delta为-0.0598,Gamma为-2.2430,Vega为-0.0025,Theta为0.3833。

截止9月28日,行权价2.45的10月认沽期权收盘价为58元/手,卖出1手该合约需缴纳保证金约1900元。行权价2.85的10月认购期权收盘价为100元/手,卖出1手该合约需缴纳保证金约2190元。假设投资者构建1手上述宽跨式组合,持仓水平为50%。在假定隐含波动率及标的资产价格保持不变的前提下,该策略每日可赚取时间价值约10.50元/手,每周可赚取时间价值约73.51元/手。理论上,该策略周收益率为0.90%,年化收益率达46.73%。

(二)风险提示

若出现单边行情,投资者需时刻留意策略头寸的盈亏情况,并及时止损。

联系方式:

姓名:吴鎏承

电子邮箱:wulc@ghlsqh.com.cn

地 址:上海市浦东新区浦东大道138号永华大厦6楼EF室

【免责声明】

本报告所列的所有信息均来源于已公开的资料。尽管我公司相信资料来源是可靠的,但我公司不对这些信息的准确性、完整性做任何保证。

本报告中所列的信息和所表达的意见与建议仅供参考,投资者据此入市交易产生的结果与我公司和作者无关,我公司不承担任何形式的损失。

本报告版权为我公司所有,未经我公司书面许可,不得以任何形式翻版、复制发布。如引用请遵循原文本意,并注明出处为“国海良时期货有限公司”。

https://www.ghlsqh.com.cn/f/23804/50ETF股票期权月报(2018年9月).pdf

- 上一条:交易日历20181011 2018-10-10

- 下一条:【场外期权】2018年10月11日最新报价 2018-10-11