关于企业

国海良时50ETF股票期权周报(2016-04-05)

现货行情窄幅震荡 隐含波动保持平稳

——上证50ETF期权周报(20160405)

一、一周市场回顾

(一)现货市场

上周,A股整体呈弱势窄幅震荡。截止上周五,上证综指收于3009.53点,上涨30.10点,涨幅为1.01%,深证成指收于10379.65点,上涨39.96点,涨幅为0.39%。

截止上周五,上证50ETF收于2.165,上涨0.020,涨幅为0.93%。日均成交量为3.35亿份,较前一周减少32%。

图1:上证50ETF收盘价及成交量历史走势图

数据来源:WIND 国海良时期货金融创新部

(二)期权市场

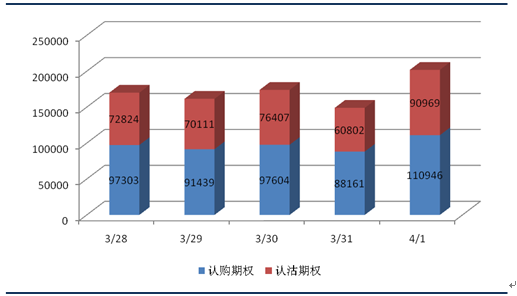

上周,50ETF期权总成交量为856566张,较前一周减少16%。其中认购期权成交量485453张,认沽期权成交量371113张。单日最高成交量201915张(4月1日)。

图2:上证50ETF期权一周成交量统计图

数据来源:上交所 国海良时期货金融创新部

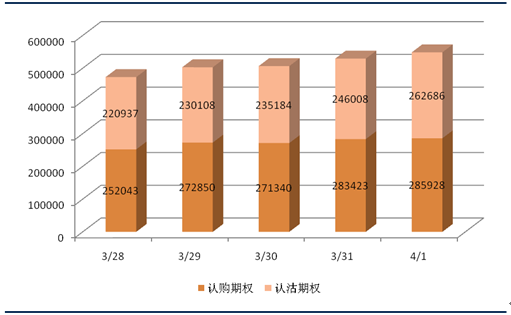

截止上周五,50ETF期权总持仓量为548614张,其中认购期权持仓量为285928张,认沽期权持仓量为262686张。

图3:上证50ETF期权一周持仓量统计图

数据来源:上交所 国海良时期货金融创新部

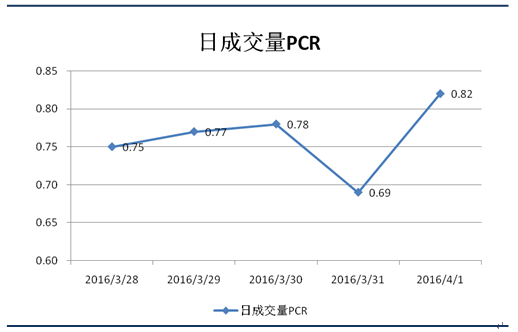

上周,50ETF期权日成交量PCR(Put-Call Ratio即认沽期权成交量比认购期权成交量)波动较小,最低点为0.69,最高点仅为0.82,反映出目前市场上整体情绪趋于中性。

图4:上证50ETF期权一周日成交量PCR走势图

数据来源:上交所 国海良时期货金融创新部

二、波动率分析

(一)综合隐含波动率

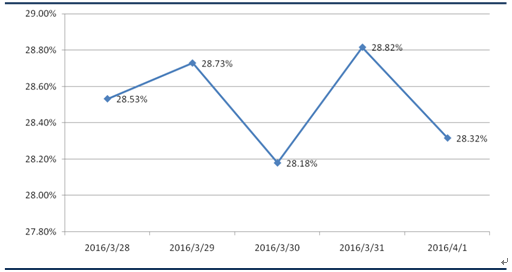

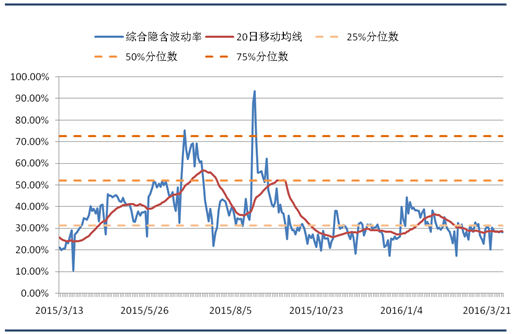

上周,上证50ETF期权的综合隐含波动率整体保持平稳,波动很小。从其整体走势来看,截止上周五,目前的综合隐含波动率处于历史区间的21%分位数附近,略低于其20日移动平均线。

图5:上证50ETF期权综合隐含波动率一周走势图

数据来源:WIND 国海良时期货金融创新部

图6:上证50ETF期权综合隐含波动率历史走势图

数据来源:WIND 国海良时期货金融创新部

从上证50ETF现货四个周期(10日、20日、60日及120日)的历史波动率与综合隐含波动率的走势来看,截止上周五,隐含波动率高于10日及20日历史波动率,低于其它两个周期的现货历史波动率。

图7:上证50ETF历史波动率与综合隐含波动率历史走势图

数据来源:WIND 国海良时期货金融创新部

(二)iVIX指数

上周,iVIX指数略有下降,但整体波动较小,周二最高为31.21,周五最低为30.50。

中国波指(iVIX指数)是由上海证券交易所发布,用于衡量上证50ETF未来30日的预期波动。

图8:iVIX指数走势图

数据来源:上交所 国海良时期货金融创新部

(三)隐含波动率微笑

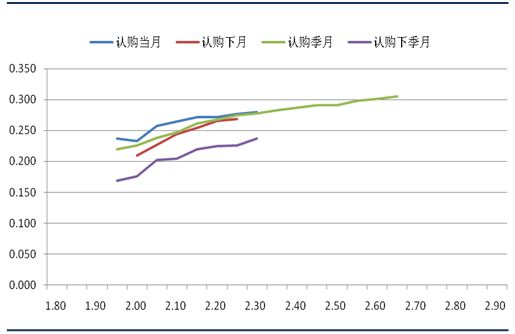

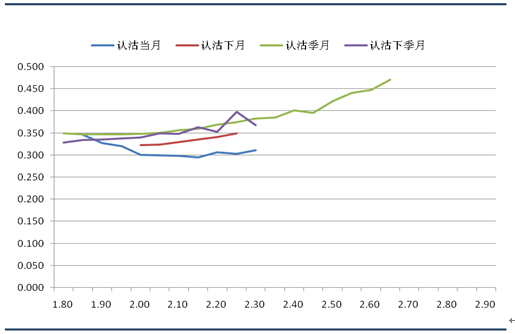

以上周五收盘的数据来看,4月份的认沽期权隐含波动率略微呈微笑形状,其它月份的隐含波动率形状则向右上方倾斜。

图9:认购期权隐含波动率微笑曲线(2016年4月1日)

数据来源:WIND 国海良时期货金融创新部

图10:认沽期权隐含波动率微笑曲线(2016年4月1日)

数据来源:WIND 国海良时期货金融创新部

三、操作建议

(一)上周策略回顾

上周,我们建议投资者买入由认购期权构成的牛市价差组合,即买入行权价2.20的认购期权,同时卖出行权价2.30的认购期权,这个牛市价差组合的策略Delta为0.1603,Vega为0.0004。

截止上上周五(3月25日)收盘时,行权价2.20的认购期权权利金为515元/张,行权价2.30的认购期权权利金为270元/张,每一组牛市价差组合需付出权利金245元。截止上周五(4月1日)收盘时,行权价2.20的认购期权权利金为483元/张,行权价2.30的认购期权权利金为203元/张。该组合的认购期权多头头寸亏损32元/张,认购期权空头头寸盈利67元/张,故每一组牛市价差组合合计盈利35元/张(未考虑经纪商手续费)。

(二)本周策略建议

上周,上证50ETF期权的综合隐含波动率整体保持平稳,波动很小。从其整体走势来看,截止上周五,目前的综合隐含波动率处于历史区间的21%分位数附近,略低于其20日移动平均线。

从上证50ETF现货四个周期(10日、20日、60日及120日)的历史波动率与综合隐含波动率的走势来看,截止上周五,隐含波动率高于10日及20日历史波动率,低于其它两个周期的现货历史波动率。

上周的50ETF现货仍然保持弱势调整状态,日成交量PCR波动较小,显示投资者情绪趋于中性,但从其现货行情整体走势来看,目前仍处于上行通道,下方有较强的支撑位,故近期继续缓慢上涨的可能性较大。同时,隐含波动率近期预计仍将继续维持在较低位置。

对于波动率交易者来说,仍然可考虑买入由认购期权构成的牛市价差组合,即买入低行权价的认购期权,同时卖出高行权价的认购期权。在构建牛市价差组合时,尽量使组合的Vega值为正,这样若现货行情出现大幅上涨,组合头寸也可从波动率的上升中获利。

以截止上周五数据为例,行权价2.15的4月认购期权Delta为0.5552,Vega为0.0023,行权价2.30的4月认购期权Delta为0.2706,Vega为0.0019。 组合为买入行权价2.15的认购期权,同时卖出行权价2.30的认购期权,这个牛市价差组合策略Delta为0.2847,Vega为0.0004。

(三)风险提示

若现货行情并未如我们预测的那样缓慢或大幅上涨,而是出现下跌,则投资者需时刻留意上述策略头寸的盈亏情况并及时止损。

联系方式:

研究员:张恪清

期货从业资格证号:F3017718

电子邮箱:zhangkq@ghlsqh.com.cn

地 址:上海市浦东新区世纪大道1777号东方希望大厦8楼GH室 国海良时期货 金融创新部

【免责声明】

本报告所列的所有信息均来源于已公开的资料。尽管我公司相信资料来源是可靠的,但我公司不对这些信息的准确性、完整性做任何保证。

本报告中所列的信息和所表达的意见与建议仅供参考,投资者据此入市交易产生的结果与我公司和作者无关,我公司不承担任何形式的损失。

本报告版权为我公司所有,未经我公司书面许可,不得以任何形式翻版、复制发布。如引用请遵循原文本意,并注明出处为“国海良时期货有限公司”。

https://www.ghlsqh.com.cn/f/4190/50ETF股票期权周报(2016-04-05).pdf

- 上一条:智赢技术周刊第九期(4月5日) 2016-04-05

- 下一条:一流的系统交易者的九道工序如何打造 2016-04-05