关于企业

国海良时50ETF股票期权月报(2016年7月)

现货行情先涨后跌 隐含波动反弹回落

——上证50ETF期权月报(2016年7月)

一、当月市场回顾

(一)现货市场

2016年7月,A股行情整体先涨后跌。截止7月29日,上证综指收于2979.34点,上涨49.73点,月涨幅为1.70%,深证成指收于10329.44点,下跌160.56点,月跌幅为1.53%。

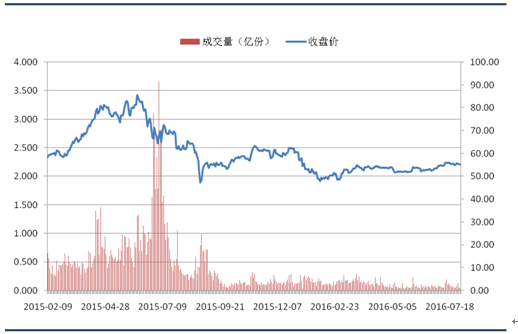

截止7月29日,上证50ETF收于2.201,上涨0.065,月涨幅为3.04%。日均成交量1.87亿份,较6月份增长13%。

图1:上证50ETF收盘价及成交量历史走势图

数据来源:WIND

(二)期权市场

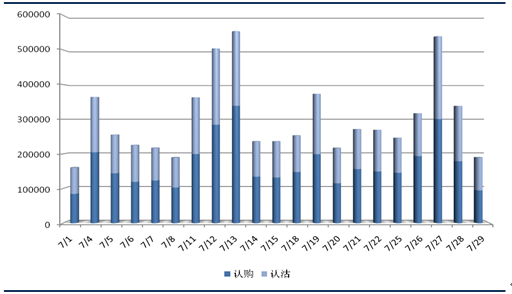

2016年7月,50ETF期权日均成交量为300958张,较6月份增加23%,其中认购期权日均成交168861张,认沽期权日均成交132097张。单日最高成交量554454张,最低成交量160115张。

图2:上证50ETF期权当月日成交量统计图(2016年7月)

数据来源:WIND

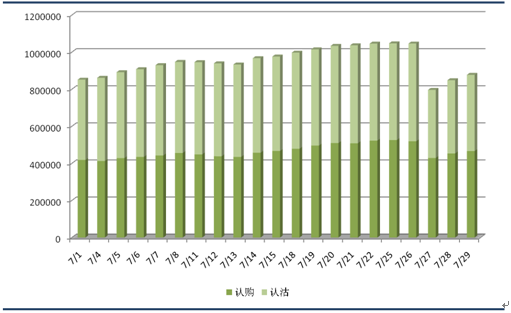

2016年7月,50ETF期权持仓量整体呈上升趋势(7月27日7月合约到期导致持仓量周期性下降)。截止7月29日,50ETF期权总持仓量为877489张,其中认购期权持仓量为466524张,认沽期权持仓量为410965张。日均持仓量为947637张。

图3:上证50ETF期权当月持仓量统计图(2016年7月)

数据来源:WIND

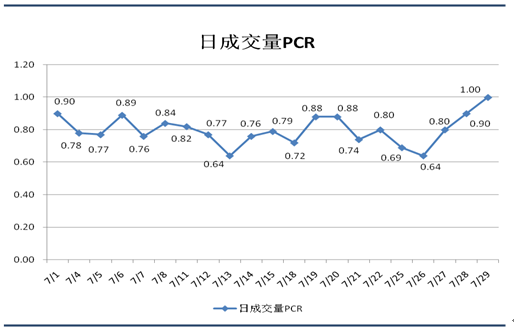

2016年7月,50ETF期权日成交量PCR(Put-Call Ratio即认沽期权成交量比认购期权成交量)在一定区间内小幅波动,整月没有明显的上升或下降趋势。日成交量PCR在0.60-1.00的区间内围绕着0.80波动,最高1.00,最低0.64。当月21个交易日中,PCR高于或等于0.90的仅6个交易日,低于或接近0.70的为5个交易日。月底最后几个交易日的PCR连续上升,显示投资者情绪不太乐观。

图4:上证50ETF期权当月日成交量PCR走势图(2016年7月)

数据来源:WIND

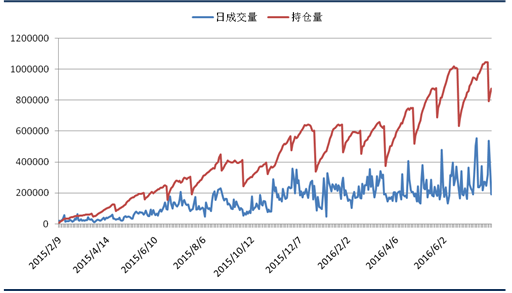

自2015年2月9日50ETF期权上市以来,日成交量及持仓量整体稳步增长。

图5:上证50ETF期权日成交量及持仓量历史走势图(自2015年2月9日)

数据来源:WIND

二、波动率分析

(一)综合隐含波动率

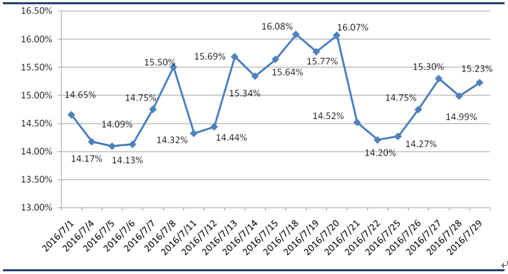

2016年7月,上证50ETF期权的综合隐含波动率出现小幅反弹后略有回落。当月隐含波动率最高为16.08%,最低为14.09%,大部分交易日围绕在15%左右。

图6:上证50ETF期权综合隐含波动率当月走势图

数据来源:WIND

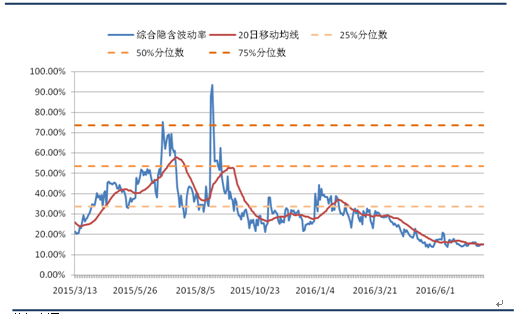

截止7月29日,隐含波动率为15.23%,接近历史低点,略高于其20日移动平均线。近期隐含波动率依然维持在低位,进一步下降的空间有限。

图7:上证50ETF期权综合隐含波动率历史走势图

数据来源:WIND

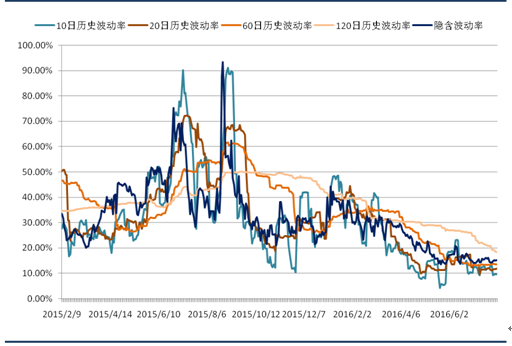

从上证50ETF现货四个周期(10日、20日、60日及120日)的历史波动率与综合隐含波动率的走势来看,截止7月29日,综合隐含波动率高于10日、20日及60日历史波动率,低于120日历史波动率。

图8:上证50ETF历史波动率与综合隐含波动率历史走势图

数据来源:WIND

(二)iVIX指数

2016年7月,iVIX指数出现小幅反弹后略有回落。当月iVIX指数最高为20.40,最低为18.21,截止7月29日,iVIX指数为18.75。

中国波指(iVIX指数)是由上海证券交易所发布,用于衡量上证50ETF未来30日的预期波动。

图9:iVIX指数走势图

数据来源:WIND

三、操作建议

(一)本月策略建议

2016年7月,上证50ETF期权的综合隐含波动率出现小幅反弹后略有回落。当月隐含波动率最高为16.08%,最低为14.09%,大部分交易日围绕在15%左右。

截止7月29日,隐含波动率为15.23%,接近历史低点,略高于其20日移动平均线。近期隐含波动率依然维持在低位,进一步下降的空间有限。

从上证50ETF现货四个周期(10日、20日、60日及120日)的历史波动率与综合隐含波动率的走势来看,截止7月29日,综合隐含波动率高于10日、20日及60日历史波动率,低于120日历史波动率。

从50ETF现货的K线走势来看,7月行情先涨后跌,先是突破了前期长达数月的箱体震荡压力位(2.190),后触及年线进入回调整理状态,因该箱体压力位已转化为较强的支撑位,故预计近期现货行情继续在年线压力位及箱体支撑位之间窄幅震荡的机率较大。另外,隐含波动率近期维持在历史低位的可能性较大。

投资者可考虑卖出宽跨式组合,即同时卖出当月的虚值认购期权和虚值认沽期权,在构建此组合时,可尽量使组合Delta接近0,以避免标的价格的大幅变化对策略的不利影响。

以7月29日收盘行情为例,行权价2.25的8月认购期权Delta为0.2916,Gamma为4.3272,Vega为0.0020,Theta为-0.2051,行权价2.15的8月认沽期权Delta为-0.2379,Gamma为3.9016,Vega为0.0018,Theta为-0.1603。 组合为卖出8月行权价2.25的认购期权,同时卖出8月行权价2.15的认沽期权,这个卖出宽跨式组合的策略Delta为-0.0536,Gamma为-8.2288,Vega为-0.0038,Theta为0.3653。

(二)风险提示

若行情未如我们预期的那样维持小幅波动,而是往上突破年线压力位或往下跌破箱体支撑位,则投资者需时刻留意策略头寸的盈亏情况,并及时止损。

联系方式:

姓名:张恪清

电子邮箱:zhangkq@ghlsqh.com.cn

地 址:上海市浦东新区世纪大道1777号东方希望大厦8楼GH室

【免责声明】

本报告所列的所有信息均来源于已公开的资料。尽管我公司相信资料来源是可靠的,但我公司不对这些信息的准确性、完整性做任何保证。

本报告中所列的信息和所表达的意见与建议仅供参考,投资者据此入市交易产生的结果与我公司和作者无关,我公司不承担任何形式的损失。

本报告版权为我公司所有,未经我公司书面许可,不得以任何形式翻版、复制发布。如引用请遵循原文本意,并注明出处为“国海良时期货有限公司”。

- 上一条:【趋势交易】--空豆粕、菜粕,持多黄金、白银(8月2日) 2016-08-03

- 下一条:贾亦真实盘指导账户参赛情况及大赛解读(8月2日) 2016-08-03