关于企业

【50ETF期权月报】国海良时50ETF股票期权月报(2017年4月)

现货行情小幅下跌 隐含波动再创新低

——上证50ETF期权月报(2017年4月)

一、当月市场回顾

(一)现货市场

2017年4月,A股行情两市出现小幅下跌。截止4月28日,上证综指收于3154.66点,下跌67.86点,月跌幅为2.11%,深证成指收于10234.65点,下跌194.07点,月跌幅为1.86%。

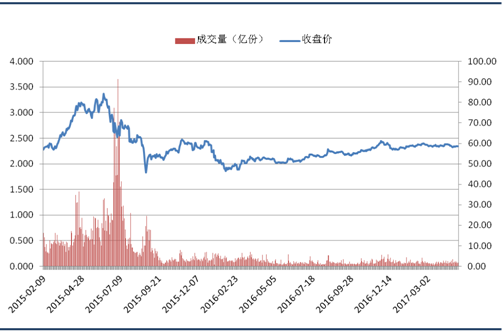

截止4月28日,上证50ETF收于2.340,下跌0.016,月跌幅为0.68%。日均成交量2.05亿份,较3月份上升29.4%。

图1:上证50ETF收盘价及成交量历史走势图

(二)期权市场

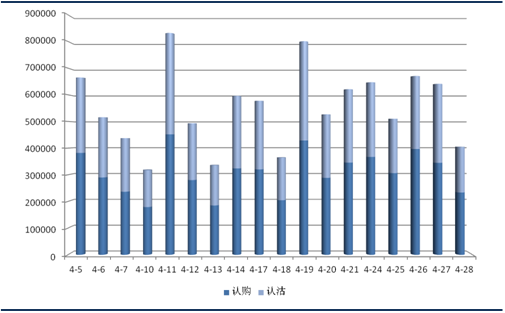

2017年4月,50ETF期权日均成交量为553188张,较3月份上升10.3%,其中认购期权日均成交309141张,认沽期权日均成交244047张。单日最高成交量831722张,最低成交量317934张。

图2:上证50ETF期权当月日成交量统计图(2017年4月)

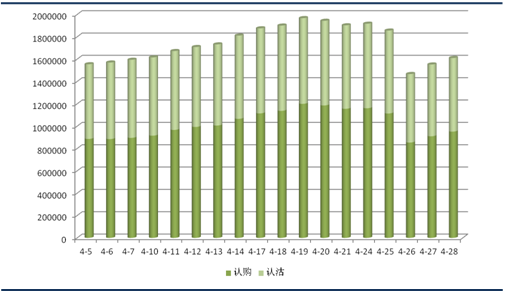

2017年4月,50ETF期权持仓量整体略高于3月(4月26日,因4月合约到期导致持仓量周期性下降)。截止4月28日,50ETF期权总持仓量为1610453张,其中认购期权持仓量为951498张,认沽期权持仓量为658955张。日均持仓量为1736281张。

图3:上证50ETF期权当月持仓量统计图(2017年4月)

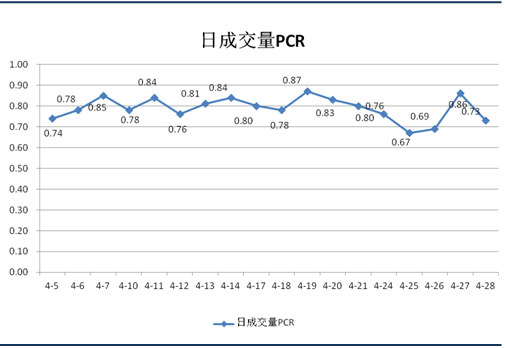

2017年4月,50ETF期权日成交量PCR(Put-Call Ratio即认沽期权成交量比认购期权成交量)整体走势无明显趋势,在合理范围内波动。当月18个交易日中,PCR高于或等于0.85的交易日为3个交易日,低于或等于0.70的为2个交易日,显示出从中期来看,投资者对市场的判断较为中性。

图4:上证50ETF期权当月日成交量PCR走势图(2017年4月)

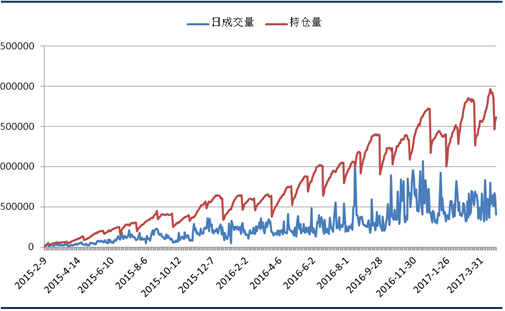

自2015年2月9日50ETF期权上市以来,日成交量及持仓量仍为上升趋势。

图5:上证50ETF期权日成交量及持仓量历史走势图(自2015年2月9日)

二、波动率分析

(一)综合隐含波动率

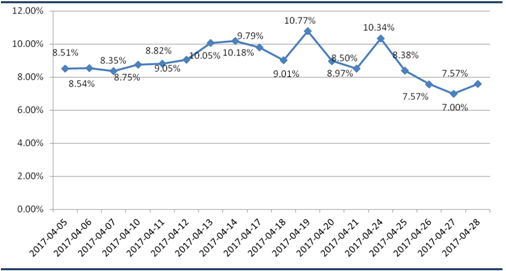

2017年4月,上证50ETF期权的综合隐含波动率在波动中下降,并再次创造历史新低。当月综合隐含波动率最高为10.77%,最低为7.00%。

图6:上证50ETF期权综合隐含波动率当月走势图

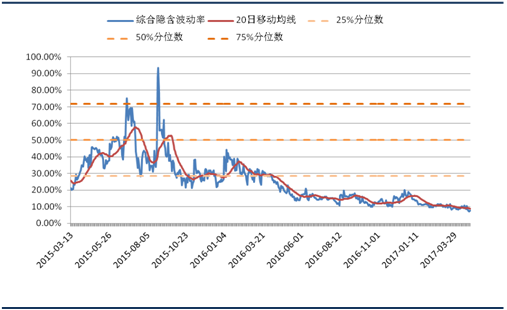

截止4月28日,综合隐含波动率为7.57%,低于其20日移动平均线。近期隐含波动率维持在历史低位,并多次刷新历史新低。从趋势上看,综合隐含波动率有几率再创历史新低。

图7:上证50ETF期权综合隐含波动率历史走势图

从上证50ETF现货四个周期(10日、20日、60日及120日)的历史波动率与综合隐含波动率的走势来看,截止4月28日,综合隐含波动率高于10日及20日历史波动率,低于60日及120日历史波动率。

图8:上证50ETF历史波动率与综合隐含波动率历史走势图

(二)iVIX指数

2017年4月,iVIX指数呈下降趋势,并于4月27日再创历史新低(9.10)。截止4月28日,iVIX指数为9.13。

中国波指(iVIX指数)是由上海证券交易所发布,用于衡量上证50ETF未来30日的预期波动。

图9:iVIX指数走势图

三、操作建议

(一)本月策略建议

2017年4月,上证50ETF期权的综合隐含波动率在出现小幅下降,继上月创造历史新低后再次刷新历史新低。至此,综合隐含波动率已连续三月刷新历史新低。当月隐含波动率最高为10.77%,最低为7.00%。

截止4月28日,隐含波动率为7.57%,低于其20日移动平均线。近期隐含波动率依然维持在低位,且从趋势上看,有几率再创历史新低。

从上证50ETF现货四个周期(10日、20日、60日及120日)的历史波动率与综合隐含波动率的走势来看,截止4月28日,综合隐含波动率高于10日及20日历史波动率,低于60日及120日历史波动率。

上月,50ETF现货行情随大盘的下跌而小幅下跌,其成交量较前一个月上升29.4%。日成交量PCR随月中行情的波动而小幅波动,无明显趋势性走势。结合上月现货行情及日成交量PCR,可反映出投资者对中期的市场判断较为中性。因此,近期现货行情出现强势反弹或者持续性下跌的可能性不大,维持小幅波动的可能性较大;同时,隐含波动率继续维持在历史低位的可能性较大。

基于上述分析,投资者可考虑卖出宽跨式组合,即同时卖出当月的虚值认购期权和虚值认沽期权,在构建此组合时,可尽量使组合Delta接近0,以避免标的价格的大幅变化对策略的不利影响,同时可赚取期权时间价值。

以4月28日收盘行情为例,组合为卖出5月行权价2.40的认购期权,同时卖出5月行权价2.30的认沽期权,这个卖出宽跨式组合的策略Delta为0.0357,Gamma为-9.7035,Vega为-0.0029,Theta为0.1524。

截止4月28日,行权价2.30的5月认沽期权收盘价为58元/手,卖出1手该合约需缴纳保证金约2470元。行权价2.40的5月认购期权收盘价为42元/手,卖出1手该合约需缴纳保证金约2250元。假设投资者构建1手上述宽跨式组合,持仓水平为50%。在假定隐含波动率及标的资产价格保持不变的前提下,该策略每日可赚取时间价值约4.18元/手,每周可赚取时间价值约29.23元/手。理论上,该策略周收益率为0.31%,年化收益率达16.10%。

(二)风险提示

若行情未如我们预期的那样维持小幅波动,而是出现单边行情,投资者需时刻留意策略头寸的盈亏情况,并及时止损。

联系方式:

姓名:吴鎏承

电子邮箱:wulc@ghlsqh.com.cn

地 址:上海市浦东新区浦东大道138号永华大厦6楼EF室

【免责声明】

本报告所列的所有信息均来源于已公开的资料。尽管我公司相信资料来源是可靠的,但我公司不对这些信息的准确性、完整性做任何保证。

本报告中所列的信息和所表达的意见与建议仅供参考,投资者据此入市交易产生的结果与我公司和作者无关,我公司不承担任何形式的损失。

本报告版权为我公司所有,未经我公司书面许可,不得以任何形式翻版、复制发布。如引用请遵循原文本意,并注明出处为“国海良时期货有限公司”。

- 上一条:【股指洞察】--短期修复,中期承压 2017-05-03

- 下一条:交易日历20170504 2017-05-03